债市日报:10月23日

图片来源于网络,如有侵权,请联系删除

新华财经北京10月23日电(王菁)债市周三(10月23日)延续弱势,间现券收益率曲线陡峭化上移,整体回升幅度较上日收窄,国债期货全线收跌;公开市场较大额净投放,税期将至资金利率多数上行。

机构认为,结构性流动性摩擦可能加剧,围绕宽财政、宽地产、稳增长政策的行情博弈告一段落,而债市基本面预期尚未扭转,短期来看长债利率可能会维持宽幅震荡的走势。

图片来源于网络,如有侵权,请联系删除

【行情跟踪】

国债期货收盘全线下跌,30年期主力合约跌0.45%,10年期主力合约跌0.18%,5年期主力合约跌0.11%,2年期主力合约跌0.04%。

银行间现券收益率延续上行,2年期国债240019收益率上行1.75BP报1.565%,7年期国债240013上行1BP报2.04%,10年期国债240011收益率上行0.75BP报2.145%,10年期国开240210收益率上行0.75BP报2.229%。

中证转债指数收盘涨0.38%,51只可转债涨幅超2%,航新转债、聚飞转债、泰瑞转债、迪贝转债、盟升转债涨幅居前,分别涨20%、13.45%、11.21%、10.93%、5.01%。跌幅方面,20只可转债跌幅超2%,纵横转债、新星转债、科蓝转债、松霖转债、孩王转债跌幅居前,分别跌12.44%、7.45%、7.14%、5.02%、4.21%。

【海外债市】

欧元区市场方面,当地时间10月22日,欧债收益率集体收涨,法国10年期国债收益率涨3.7BPs报3.054%,德国10年期国债收益率涨3.6BPs报2.316%,意大利10年期国债收益率涨5.2BPs报3.560%,西班牙10年期国债收益率涨3.5BPs报3.032%。其他市场方面,英国10年期国债收益率涨3BPs报4.165%。

亚洲市场方面,日债收益率周三“短降长升”,10年期日债收益率持平报0.98%,3年期和5年期日债收益率分别下行0.1BP和0.5BP,报0.471%和0.595%。

北美市场方面,当地时间10月22日,美债收益率收盘涨跌不一,2年期美债收益率跌0.1BP报4.043%,3年期美债收益率涨1.7BP报3.987%,5年期美债收益率涨1.5BP报4.013%,10年期美债收益率涨0.8BP报4.213%,30年期美债收益率跌0.6BP报4.499%。

【一级市场】

财政部2期国债中标收益率均高于中债估值。财政部91天、182天期国债加权中标收益率分别为1.3644%、1.3954%,边际中标收益率分别为1.4573%、1.5053%,全场倍数分别为1.96、2.09,边际倍数分别为3.93、29。

【资金面】

公开市场方面,央行公告称,为对冲公开市场逆回购到期和税期等因素的影响,维护银行体系流动性合理充裕,10月23日以固定利率、数量招标方式开展了7927亿元7天期逆回购操作,操作利率1.50%。数据显示,当日6424亿元逆回购到期。

资金面方面,Shibor短端品种多数上行。隔夜品种上行1.3BP报1.49%;7天期上行1.6BP报1.595%;14天期上行8.6BPs报1.973%;1个月期持平报1.82%。

【消息面】

国家发展改革委透露,2025年,我国将继续发行超长期特别国债并进一步优化投向,仍将保持有力度的安排支持国家重大战略实施和重点领域安全能力建设。截至目前,今年7000亿元的中央预算内投资已经下达,1万亿元超长期特别国债里用于“两重”建设的7000亿元也全部落实到项目。

国家发展改革委表示,截至目前,有将近一半增量政策已出台实施,接下来,还将有一批增量政策继续出台实施,比如最大限度扩大专项债券投向领域等。此外,一批改革举措在陆续推出。国家发改委将加快研究修订扩大鼓励外商投资产业目录、制定国有经济布局优化和结构调整指引目录,尽快出台全国建设指引等。

国家发展改革委与美在华跨国企业高层圆桌会在重庆举办,国家发展改革委有关负责人介绍,中国宏观政策还有很大的空间,目前我国已取消金融业外资股比限制,并将全面取消制造业领域外资准入限制措施,在电信、医疗等领域进一步扩大对外开放试点。下一步,将加强地方的协同,加快推动西部地区扩大开放。

【机构观点】

国信宏观:9月底以来国内各项新增货币和财政政策逐渐落地,四季度的稳增长效应值得期待。2024年前三季度中国经济运行先扬后抑,二季度起进入下行周期,与基建和房地产相关的传统产业持续低迷在三季度开始拖累与技术和创新相关的新经济部门的发展;从需求角度看,三季度内需明显走弱,稳增长的重要性异常突出。

天风固收:资本市场,或许是逆周期管理的重要助力。地方政府降低对债务杠杆的依赖,地方国资转变为真正管资本的主体,居民通过金融资产保值增值实现稳杠杆、促消费,以及经济总体上逐步降低对信贷等传统杠杆的依赖,可能是高质量转型的应有之义。

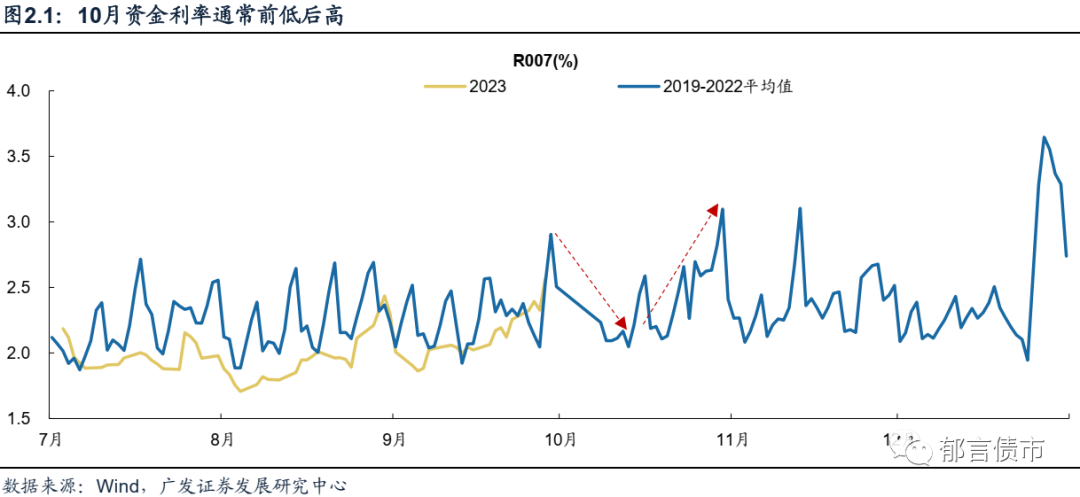

:资金利率中枢逐步向1.5%的政策利率靠近,资金情绪由紧转松;由于10月缴税截止日在24日,因此中旬资金整体偏松。但也要关注到,假期后流动性分层整体位于年内较高的水准。伴随存款利率下行,预计存款搬家对商业银行的负债端压力可能会持续,而流动性在商业银行体系和非银体系间的传导效率也可能受到影响,需关注年内剩余时段流动性市场结构性摩擦加剧的风险。

(文章来源:新华财经)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。