前十强座次重排、17家净收入为负数!上半年上市券商投行业务盘点

图片来源于网络,如有侵权,请联系删除

(原标题:前十强座次重排、17家净收入为负数!上半年上市券商投行业务盘点)

图片来源于网络,如有侵权,请联系删除

在上半年股权融资强监管延续下,上市券商的投行业绩显著承压。

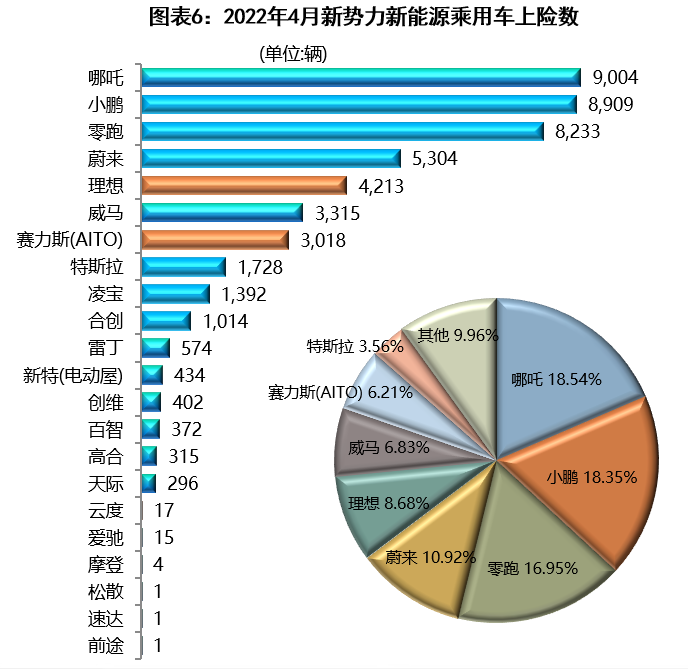

从2024年半年报来看,上半年,43家上市券商投行业务手续费净收入合计为140.03亿元,同比减少了97.58亿元,降幅为41%。整体看,虽然马太效应依然明显,但行业集中度略有松动。就前10强而言,涌现出了国金证券等黑马,但也有大型券商掉队。

从增速来看,仅有9家上市券商的投行业务手续费净收入实现正增长,余下34家券商的平均降幅达40%。中信证券等在投行业务领先的头部券商更是遭遇大滑坡,手续费净收入降幅超50%。如果刨除成本,有17家上市券商的投行业务净收入为负。

从投行业务手续费净收入绝对值角度看,中信证券以17.35亿元居首,中金公司、国泰君安、中信建投依次位居其后,均揽收10亿元以上。再之后是华泰证券(9.31亿元)、海通证券(8.54亿元)、东方证券(5.47亿元)、中泰证券(5.19亿元)、国金证券(4.62亿元)、光大证券(4.30亿元)。

相较上年同期,投行业务手续费净收入前10家券商名次发生不小变化。中信建投、海通证券的名次均有所下滑,国泰君安和东方证券则分别前进3个和2个名次;申万宏源和国信证券跌出前10序列,国金证券和光大证券则入列。

如果从股债承销规模等维度细分,前十名也在行业调整中发生了座次洗牌。Wind显示,IPO项目方面,论主承销金额,中信证券上半年以50.66亿元居首。但论项目数量,国泰君安和中信建投双双取代中信证券并列第1。民生证券和国金证券承销的IPO项目数量可比肩头部券商,但主承销金额要更高一些。再融资方面,国金证券的项目数量和主承销金额均跻身前5,同样表现强势的还有招商证券和开源证券。

这也导致了股权融资承销保荐格局生变,虽然头部券商依然在项目数量方面占优,但承销规模方面杀出黑马。据Wind,上半年,中信建投、海通证券的股权融资规模的排名均有明显下滑,国金证券、广发证券、招商证券则名次上升。

债权市场方面,承销金额前5名格局稳定,但6到10名,中国银河证券、东方证券的名次都有提升,但平安证券和光大证券有所下滑。

不过,从整体看,行业集中度略有松动。投行业务手续费净收入金额排名前10的券商上半年合计揽收89.27亿元,占43家上市券商总收入的比重为63.75%,相较上年同期的68.21%下滑了近5个百分点。

从同比变动幅度看,上半年,仅9家券商的投行业务手续费净收入实现正增长,其中红塔证券增幅超过2倍。更多券商则面临投行收入下滑的困境,34家券商的平均降幅达40%。

在投行业务手续费净收入同比降幅超过50%的10家券商中,华林证券、中银证券、东北证券分别以73%、71%、67%的降幅居前。中信建投、海通证券、中信证券这类在投行业务占有明显优势的券商也遭遇了大滑坡,手续费净收入降幅分别为62%、56%、55%。

券商投行业务上半年成绩单跟整个市场环境密切相关。上半年,无论是IPO项目,还是再融资项目,募资规模同比下滑幅度均超过60%,股权融资总金额最终同比下降73.90%。但国内债券一级市场发行规模稳步提升,发行规模达383264.03亿元,较2023上半年同比提升10.82%。

股弱债强的局面导致股权投资业务见长的券商业绩下滑惨重。如果刨除成本,部分券商的投行业务甚至出现亏损。Wind显示,17家上市券商的投行业务净收入为负,其中中金公司以亏损7.84亿元居首。华安证券、山西证券、长江证券、中信建投等7家券商的投行业务亏损金额均在5000万元以上。

相对而言,在债权市场耕耘较深,以及加大挖掘力度的券商则相对稳定一些。比如,长城证券和太平洋的投行业务手续费净收入均实现正增长,而这两家的债权承销规模同比增幅均超过80%,远高于行业增幅。再如红塔证券、中原证券分别深耕云南和河南,专注跟踪省内债券发行。此外,个别券商也得益资产证券化业务规模快速提升,如财达证券报告期内资产证券化承销规模21.89亿元,较去年同期增长423.68%。

另有券商本身投行业务规模不大,但得益于较早在北交所、新三板方面扎根而实现投行业务手续费正增长。如首创证券,截至报告末已累计完成123家推荐挂牌项目,持续督导挂牌公司103家。

海通证券非银分析师认为,在下半年低基数下,券商投行全年收入降幅或收窄。在半年报中,多家券商也就投行业务未来的发力重点进行了分享,

据券商中国记者梳理,首先在股权融资方向,中小券商多提及要继续加大对新三板、北交所项目的投入力度,增厚项目储备。大型券商则多强调要加强不同业务条线协同,提供全生命周期服务。

如中金公司提到,将积极推进产品升级,加大对上市公司的覆盖和综合服务,为大宗交易、询价转让和增发等需求提供服务;华泰证券和国泰君安均表示要推进产业能力建设,前者称要聚焦重点行业、重点区域,后者称要优化调整业务策略,加强高质量项目和优质客户的开发。

与此同时,中信建投、申万宏源等大型券商均提到要推进国际化及境内外一体化战略、境内外一体化服务能力。中信证券称,要加强港股股权融资以及东南亚等海外股权融资业务开拓。

并购重组作为政策鼓励方向,多家券商也分享了在这方面的项目储备情况和发展思路。中金公司提到,上半年已公告并购交易29宗,涉及交易总额234.24亿美元,未来将继续深入把握重点行业并购机会,助推市场化产业整合升级。华泰证券也称,将积极拓展产业整合、跨境并购等业务机会;财达证券则提到,其年初专门设立了“并购重组部”,推动建设并购标的库,形成并购重组业务“蓄水池”。

债权市场,各家券商的策略较为同质。一方面是立足地方助力城投平台转型,或依靠集团资源协同发展,另一方面是继续拓展符合国家政策导向的绿色债、乡村振兴债、科技创新债等品种。对此,太平洋证券详细阐述了发展思路,称下半年将持续培育产业债,采取主动管理方针帮助城投做好产业转型;积极向地方城投推广产业债,帮助城投剥离具备产业属性的资产并单独发行债券;深耕地方政府债,提高承销规模、增加参团数量,提升业务竞争力。

责编:桂衍民

校对:陶谦

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。