一周流动性观察 | 本周逆回购到期量降至2102亿元 政府债供给压力下资金面或面临扰动

图片来源于网络,如有侵权,请联系删除

新华财经北京9月9日电(刘润榕)人民9日进行915亿元7天期逆回购操作,操作利率持平1.70%;鉴于当日有35亿元逆回购到期,公开市场实现净投放880亿元。

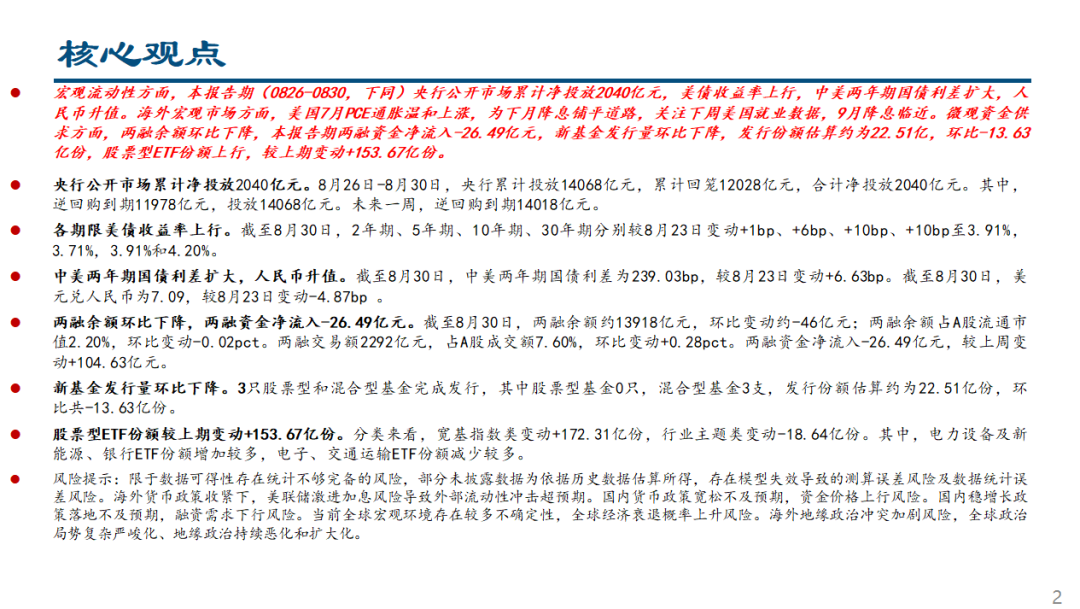

回顾上周(9月2-6日),人民银行共开展2102亿元逆回购操作,因当周有14018亿元逆回购到期,公开市场合计实现净回笼11916亿元。其中,9月6日逆回购转为净投放,DR007仍维持在1.7%的政策利率附近。

月初资金面出现边际收敛,短期资金价格整体走高。截至9月6日收盘,R001加权平均利率回升至1.83%(相比8月30日回升17BP),R007加权平均利率至1.87%(回升3BP)。DR001加权平均利率回升至1.72%(回升19BP),DR007加权平均利率回落至1.69%(回落1BP)。

对此,首席经济学家刘郁分析称,这主要是资金面本身脆弱性较高,前期8月政府债净融资额超1.8万亿元,央行通过高额逆回购填补短期资金缺口,而随着月末财政支出资金到位,央行公开市场大额净回笼资金,银行资金压力再度显现。

本周(9月9日-13日)逆回购到期量规模下降至2102亿元。另外,政府债净融资额约为5456亿元,此前一周为-1109亿元,政府债发行缴款因素对资金面影响明显提升。叠加税期临近,资金面受到扰动的概率增大,可能出现边际收敛。此外,14日为工作日,非银机构或在13日提前准备跨节资金,建议关注7天资金利率报价。

固定收益首席分析师李一爽预计,考虑到央行仍然表示货币政策取向是支持性的,若出现DR007超过OMO利率10BP以上都会加大逆回购投放对冲,在季末等特殊时点也会尤其重视控制资金面波动的幅度,因此在央行调控下资金利率中枢大幅抬升的概率也相对有限。

消息面上,中国人民银行货币政策司司长邹澜9月5日在国新办新闻发布会上表示,年初降准的政策效果还在持续显现,目前金融机构的平均法定存款准备金率大约为7%,因此,还有一定空间。

固定收益首席分析师肖雨指出,短期内降准的可能性不大。8月份政府债发行经历了一轮提速后,结合发行计划来看9月份净融资预计边际放缓,产生的资金缺口有限。此外,央行当前可通过在二级市场买卖国债的方式向市场上投放“长钱”,这可以在一定程度上替代降准,9月份降准的必要性进一步削弱。

“此外,央行提到存贷款利率进一步下行还面临一定的约束,2019年以来央行从未在同一季度降息2次,9月降息概率也相对较低。若降准降息缺席,非银融资成本显著降低的概率有限。但考虑央行维持支持性的政策立场,9月6日逆回购已有所放量,若后续央行对外生扰动足额干预,后续资金分层显著恶化的概率也相对有限。” 李一爽称。

(文章来源:新华财经)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。