【机构观债】6月末信用利差小幅抬升 产业债城投债交易特征分化

图片来源于网络,如有侵权,请联系删除

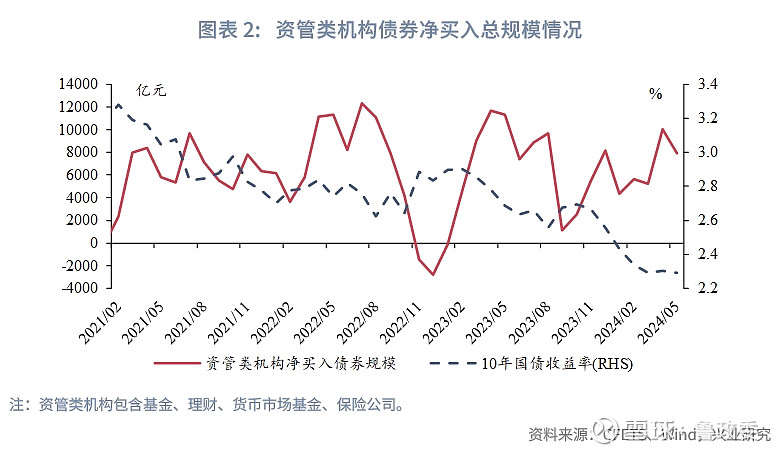

新华财经北京7月8日电 6月,债券二级市场成交金额同比大幅增加,主要是利率债成交金额增加较多。信用债成交方面,产业债和城投债交易特征出现分化,产业债成交以高等级短债为主,而城投债以中等级中长期债券为主;信用利差方面,供需矛盾犹存,二级市场信用利差先延续下行趋势,月末随基准利率的快速下行而出现小幅抬升。

统计数据显示,债券二级市场6月总成交金额362,634.33亿元,同比增加17.99%、环比微增1.77%。本月债券二级市场整体成交金额同比大幅增加,主要是利率债成交金额增加较多。

图片来源于网络,如有侵权,请联系删除

按类型划分,利率债方面,6月成交金额224,304.19亿元,同比增加24.89%、环比微增0.36%。信用债方面,6月成交金额70,185.92亿元,同比增加1.03%、环比微降0.59%。

从成交信用债的久期和信用级别特征来看,6月成交产业债和城投债交易特征出现分化。产业债方面,10年期以上长期债券成交金额骤降,短期债券成交热度反弹,结合信用级别来看,AAA级和AA+级别的短期债券成交金额逆势上涨,AA级别仍以中长期债券成交为主。城投债方面,成交城投债平均久期较产业债更长,3-5年期债券成交金额占比最高,且中长期债券以AA+和AA级别为主。

再从成交信用债的票面利率分布来看,成交城投债平均票面利率较产业债更高,成交产业债票面利率在3%以下的居多,而成交城投债票面利率在3%以上的占比过半。

信用利差方面,本月利率债收益率先缓慢下行,直至月末央行呵护性放量而出现短暂快速下行,信用债收益率整体较上月下行速度放缓,二级市场信用利差先延续下行趋势,月末随基准利率的快速下行而出现小幅抬升。

从行业利差中位数的排序来看,截至6月28日,家用电器、纺织服饰、房地产、电力设备和农林牧渔行业利差处于高位,分别为122.87bp、101.09bp、94.81bp、88.92bp和81.03bp;石油石化、、机械设备、和交通运输行业利差处于低位,分别为45.15bp、45.96bp、49.46bp、51.38bp和51.62bp。

值得关注的地产和城投方面,在政策面一再宽松的背景下,地产行业利差已连续多月维稳;本月一级市场城投债发行持续缩量,供需矛盾较产业债更加凸显,多地优化化债政策,由此城投债利差延续下行走势但幅度较小,环比来看,信用利差中位数较高的区域普遍明显修复,使得月末城投债利差区间缩窄至50.44bp-329.18bp。

上半年债券市场供需矛盾突出,债市整体收益率下行较快,信用利差不断收窄。展望后市,基本面长期向好预期不变,降息降准预期增长,债券二级市场信用利差大概率继续低位振荡。产业债方面,本月利差出现小幅走扩的通信、医药生物行业或随转债市场价格回调的结束而出现利差修复;城投债方面,控增化存效果犹在,预计板块整体信用利差区间延续收窄。

(作者系大公国际资信评估有限公司技术研究部董梦琳)

(文章来源:新华财经)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。