债券ETF“壕”分红引关注 需警惕流动性和规模风险

图片来源于网络,如有侵权,请联系删除

今年来,多只债券指数基金的“壕式”分红引发投资者关注。中国报记者了解到,由于债券ETF属于场内品种,为方便场内交易观察其净值表现,绝大多数债券ETF在上市前会进行份额折算,折算后每份基金份额对应的面值为100元。份额折算后的基金动辄每十份几十元的大手笔分红,其实经过换算后,仍属于正常的分红水平。

数据显示,今年以来,债基仍是公募分红“主力军”,其中债券指数基金分红规模同比增加86.15%。业内人士表示,ETF分红的重要原则是收益分配后使得ETF的跟踪误差更小,今年债市延续了牛市行情,但投资者在关注债券ETF分红的同时,也需要关注背后的流动性风险和规模风险。

图片来源于网络,如有侵权,请联系删除

份额折算引发“壕”分红

图片来源于网络,如有侵权,请联系删除

近日,平安5-10年期国债活跃券ETF发布的基金分红公告显示,于6月17日每十份基金份额分红34.27元。

一般情况下,基金初始每份额对应金额为1元。若以此推算,若在该ETF发行时买入1万元,持有至本次分红,则本次分红能够获得34270元?

无独有偶,今年1月份,鹏华前海REIT每十份基金份额分红23.683元;今年3月份,鹏华5年地债ETF每十份基金份额分红41元。

为何上述品种“壕”分红?针对这一现象,中国证券报记者采访专业人士了解到,一般基金单位净值只展示到小数点后四位,上述三只基金均为场内基金,无论是债券ETF,还是REITs都是稳健类资产,单日内净值变化较小,故在ETF上市前对基金份额进行折算,以100元为基金份额单位,更好地进行净值展示,方便二级市场交易。

如平安5-10年期国债活跃券ETF曾在基金刚刚成立时发布份额折算的公告,公告中称,决定以2019年1月24日为基金份额折算日,对该ETF进行基金份额折算。折算后基金份额持有人持有的基金份额=折算前基金份额持有人持有的基金份额/100,折算后每份基金份额对应的面值为100元。

业内人士戏称,正是经过份额折算,这些ETF的净值“开局便翻了100倍”。

若在平安5-10年期国债活跃券ETF成立时买入1万元,经过份额折算后,实际意味着此次可以拿到分红342.7元。业内人士认为,这符合债券基金正常的分红水平。

注意债基流动性风险

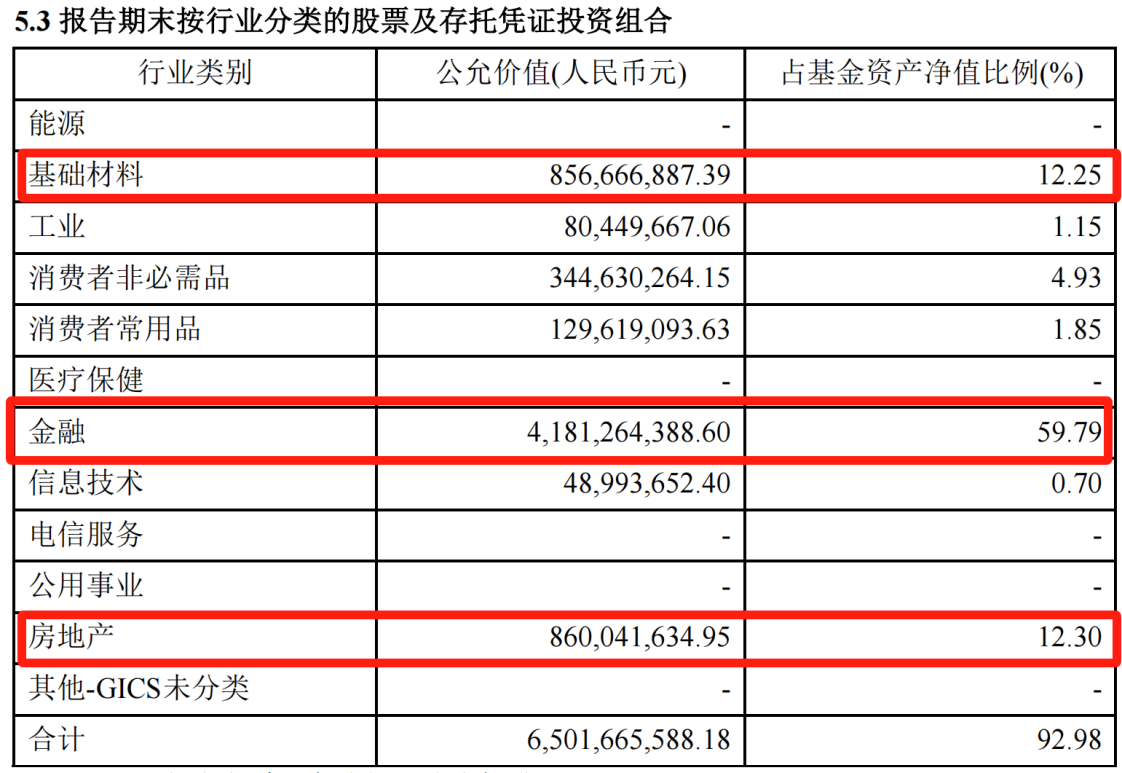

Wind数据显示,截至6月26日,今年以来,共有134家公募机构旗下1985只产品进行了分红,合计分红2922次,分红总额达934.02亿元。较2023年同期相比,公募分红全面提升,不仅分红公募机构家数和公募产品数量有所增长,分红金额也同比增长8.7%。

其中,债券型基金仍是分红“主力军”。Wind数据显示,截至6月26日,今年以来债券型基金合计分红2198次,分红金额为807.11亿元,占到分红总额的近85%。

盈米基金冯梓轩表示,国债和地方债通常具有较低的信用风险和更稳定的收益,特别是今年债市延续了牛市行情,超长期国债表现更为突出,相关基金分红可以帮助投资者将部分收益锁定,同时也通过主动分红,降低管理规模,优化资产配置。

从债基分红类型来看,被动指数型债券基金今年来共计分红71.48亿元,较去年同期增加86.15%。

天相投顾相关负责人表示,通常来说,由于ETF属于跟踪指数的被动型产品,进行分红的重要原则是收益分配后,ETF的跟踪误差更小,如当基金持有过多现金又没有合适的再投资机会,可能会影响后续净值。同时,分红可能会增强部分投资者的持有体验,从而增加产品的竞争力。

冯梓轩提示,投资者值得关注债基的流动性风险和规模风险。如果在市场流动性收紧的环境下,债券资产可能会难以迅速变现,或以低于市场价格出售,影响相关基金的净值表现和流动性。另外,大规模分红可能是基金管理人主动降低管理规模的一种方式,规模的快速变化也可能影响基金的投资策略和业绩。建议投资者留意基金的分红公告和相关风险提示,按照自己的投资目标,去合理选择现金分红或红利再投资的方式,选择适合自己的投资策略。

(文章来源:中国证券报)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。