债牛下债基二季报:债基规模首破10万亿 同业存单投资比例提升

图片来源于网络,如有侵权,请联系删除

7月30日,国债期货全线收涨,30年期主力合约涨0.48%报111.36元,创历史收盘新高,10年期、5年期、2年期主力国债期货也均收涨。

这是今年以来债市走牛的缩影,尽管官方多次喊话关注债券长端利率,但在降息“催化”下,30日,10年期国债收益率为2.14%,30年期国债收益率则跌破2.4%。

图片来源于网络,如有侵权,请联系删除

债市走牛,债券基金也受到基民们的热捧。天相投顾综合基金二季报数据显示,上半年,债券基金规模增长超1.6万亿元,其中,二季度就增长约1.17万亿元,使得债券基金总规模高达10.2万亿元,这也是这类基金规模首次突破10万亿元。

债券基金表现到底如何?基金经理有何操盘思路?二季报透露了诸多信号。

中长期纯债型基金年内平均回报率为2.62% 金信民富A排名垫底

市场利率下行,股市波动较大,债券基金的收益率凸显竞争力。

Wind数据显示,截至7月30日收盘,3174只中长期纯债型基金年内平均回报率为2.62%,回报率中位数为2.71%,807只短期纯债型基金年内平均回报率为1.94%,回报率中位数为1.93%。

以中长期纯债型基金为例,截至7月30日收盘,年内收益排名前五的基金分别为华夏鼎庆一年定开、华泰保兴安悦A、国泰惠丰纯债A、博时裕利纯债A、兴华安裕利率债A,今年以来回报率分别为9.7%、8.09%、7.51%、7.28%及6.86%。

华夏鼎庆一年定开在二季报中称,报告期内,组合维持了相对积极的持仓,保持了偏高的组合久期和杠杆水平,努力获取债市上涨收益。

华泰保兴安悦A则在二季报中称,报告期内,本基金增持了部分中期国开债,减持了部分国债,结合利率债的波段操作,二季度组合整体运行状况良好。

“2024年二季度内资金面整体保持,债市经短暂震荡波动后整体继续下行,期限利差及信用利差仍继续压缩。本基金季度内逐渐增配信用债持仓,并灵活参与利率债波段操作,整体采取中性杠杆和偏高久期策略,取得了不错的投资收益。”国泰惠丰纯债A则在二季报中如是说。

不过,即便债市走牛,依然有一些中长期纯债型基金出现亏损。

同样截至7月30日收盘,金信民富A、合煦智远嘉悦利率债A、华夏鼎富A等多只基金均有所亏损。

其中,金信民富A亏损最多,年内回报为-9.68%,该基金成立时间也不长,去年11月28日成立,其二季报显示,主要投资政策性金融债,这一品种占基金资产净值的比例高达81.17%,在投资运作上,该基金考虑流动性管理需要,采取中短久期利率债为主、适度拉长久期的投资策略,维持组合的高流动性和低杠杆。

合煦智远嘉悦利率债A年内回报为-0.53%,或因该基金成立时间较短所致,该基金今年7月11日方成立。

华夏鼎富A年内回报则为-0.43%,该基金二季报显示,其也主要配置了政策性金融债,占基金资产净值比例高达100.02%。

值得一提的是,财经记者梳理还发现,尽管债券基金规模整体在提升,但一些债券基金二季度规模却大幅下降。

比如金鹰添盈纯债,截至今年二季度,该基金规模合计为17.08亿元,相较今年一季度末95.04亿元的合计规模,大幅下降超70亿元,同样的还有南华价值启航纯债、博时裕利纯债、汇添富丰泰纯债等,这些基金二季度规模合计缩水均超50亿元。

短期纯债型基金也有类似情况,长信30天滚动持有、民生加银家盈半年这两只基金二季度合并规模缩水也超50亿元。

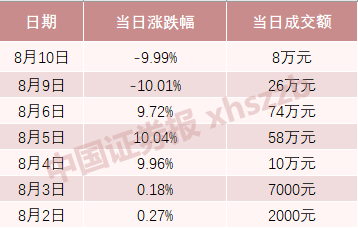

数据来源:Wind。

贝壳财经记者从业内人士处获悉,债券基金季度出现较大的规模变动,大概率是机构止盈赎回,毕竟债市走牛时间较长,且目前波动有所加大,止盈或许是投资者的阶段性选择。

二季度同业存单投资比例提升选基可关注历史业绩

整体来说,二季度债券基金的债券配置中,利率债和信用债占比小幅下降,NCD(同业存单)占比提升。

研报数据显示,从债券基金的券种配置来看,2024年6月末,债券基金的债券持仓中,利率债(包括国债和金融债)、信用债(包括企业债、短融和中票)、NCD、可转债和ABS(资产化)的占比分别为60.72%、31.56%、4.00%、1.88%和0.31%。相较今年一季度末,利率债和信用债的占比均小幅下降,NCD的占比提升1.54个百分点。

该研报分析称,第二季度,规范存款“手工补息”后负债出现缺口,NCD发行需求上升,1年期NCD利率高于同期限信用债收益率,债券基金业相应提升了NCD的配置比例。

从久期策略来看,二季度,债券基金普遍拉长了久期。兴业证券研报数据显示,从各类债券基金的前五大重仓债券加权平均剩余期限来看,2024年6月末,债券基金久期由高到低依次为二级债基、中长期债基、一级债基、被动指数债基和短债基金,分别为2.90年、2.87年、2.86年、2.22年和1.01年,与今年一季度末相比,二级债基、中长期债基、一级债基、被动指数债基和短债基金的久期分别增加0.56年、0.43年、0.66年、0.28年和0.06年。

展望后市,在基本面仍未反转,房地产行业未触底反弹,央行货币政策保持宽松等大背景下,债券市场的整体环境仍较友好。

华宝证券整理了代表性基金经理的观点,整体来看,基金经理普遍认为,三季度宏观环境和政策总基调对债券市场依旧偏有利,但或呈现机构欠配与供给风险、汇率限制降息空间等情形,转债市场方面,基金经理大多持谨慎观点,倾向于挖掘结构性机会。

不过,即便债市走牛,长债利率风险仍值得重点关注。东方金诚研报分析称,在上周利率大幅下行后,市场对超预期降息带来的利好或已基本定价,再加上长债利率突破前低,可能触发央行卖债操作落地,因此,接下来对于继续追涨长债需维持谨慎,但调整仍是介入机会。

那么,基民若想投资债券基金,有哪些选基小技巧?

对于追求稳健的投资者来说,纯债型基金是较好选择,其中,短债基金风险较低,中长期纯债型基金因组合久期更长,风险和预期收益相对更高,净值波动会相对较大。

如果愿意承担一些风险,基民也可以选择一级债基、二级债基、可转债基金等,其中,一级债基不能直接通过二季度市场投资股票,但可以通过新股申购、可转等方式投资股票,二级债基可以通过二级市场参与股票投资,可转债基金有至少80%的债券资产投资于可转债,这些基金均较纯债基金波动性更大,但获取更高收益的概率也更大。

此外,基民还可以通过观察债券基金的历史业绩来挑选基金,比如,看债券基金长期业绩表现能否跑赢业绩比较基准,关注债券基金某段时间内的最大亏损幅度,是否能承受等,还可以关注债券基金修复回撤所用的时间,了解基金经理的业绩修复能力。

(文章来源:新京报)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。