美联储或开启年内第三次降息,黄金“轻装上阵”再上2700美元大关

图片来源于网络,如有侵权,请联系删除

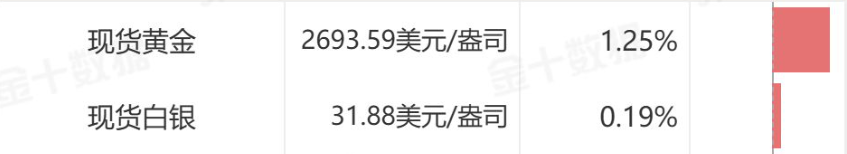

21世纪经济报道记者叶麦穗 广州报道 贵金属的狂欢行情卷土重来,黄金再度站上2700美元/盎司关口。虽然今年11月以来黄金出现较深幅度的调整,但黄金市场热度不减,目前市场认为下周美联储开启年内第三次降息的概率大增,今年黄金仍有再创新高的可能。

降息概率大增助力黄金上涨

美国11月CPI数据符合预期,数据公布后,交易员加大了对美联储12月降息的押注。芝商所Fed Watch工具显示,市场押注12月降息的可能性由数据发布前的86.1%增至96.4%。市场同时继续预期,美联储明年1月将不会降息,不过美国CPI数据出炉后,1月降息的几率也小幅上行,达到约23%。

图片来源于网络,如有侵权,请联系删除

据CME“美联储观察”数据显示,美联储到12月维持当前利率不变的概率为1.4%,累计降息25个基点的概率为98.6%。到明年1月维持当前利率不变的概率为1.1%,累计降息25个基点的概率为79.9%,累计降息50个基点的概率为19%。

图片来源于网络,如有侵权,请联系删除

美联储议息会议将在下周召开,年度第三次降息似乎板上钉钉,这也让此前备受“重压”的贵金属翻身向上,隔夜黄金再度站上2700美元/盎司上方,12月12日现货黄金最高触及2725.72美元/盎司。

黄金ETF的持仓也跟随上升,全球最大的黄金ETF—SPDR最新持仓量增加2.59吨,至873.38吨。

排排网财富研究员卜益力认为,近期黄金最大的上涨动力就是最新公布的美国11月CPI数据全面符合预期,使得美联储降息预期进一步升温,增强了黄金作为避险资产和通胀对冲工具的吸引力。

顺时投资权益投资总监易小斌在接受记者采访时表示,近期黄金一直保持强势,还有三个催化因素,一是地缘风险愈演愈烈,避险资金涌入黄金;二是全球经济的不确定性以及欧美等国通货膨胀的压力依然存在,黄金作为实物资产自然受到青睐;三是全球央行积极增持黄金储备,直接影响了黄金市场的供需关系,同时也增强了市场对黄金的信心,从而推动黄金价格上涨。

“短线来看,黄金还有冲高的动力,我们布局六成左右的多仓。前期的高点2790美元/盎司附近会有一定的压力,想要冲破这个阻力位,可能需要有更多的利好消息刺激。”资深职业黄金投资人林荣表示。

除了黄金之外,白银近期也出现一定幅度的反弹。白银现货的最新价格已经达到32美元/盎司,年内涨幅超过35%,不过距离今年的高点34.86美元/盎司,还有一定距离。

方正中期研究院表示,2024年白银多数情况下还是跟随黄金价格波动,金融属性和避险属性是决定白银价格年内运行方向的主要逻辑,而白银的商品属性加大了白银价格波动的幅度,对行情起到了助推的作用。

全球央行买金潮

虽然黄金在今年11月出现较明显的回调,但市场认为黄金牛市远没有走完。

高盛是黄金的忠实拥趸。高盛分析师Lina Thomas和Daan Struyven在12月10日发布的报告中,反驳了“在美元长期走强的情况下,黄金无法在2025年达到每3000美元/盎司”的观点。

高盛认为,首先,美国政策利率才是影响黄金需求的主要因素,而非美元。高盛预计美联储到明年底前降息125个基点将提振黄金上涨7%。如果美联储仅再降息一次,预计黄金价格只会达到每盎司2890美元。

其次,高盛预计美元强势不会阻止中央银行购买黄金,中央银行倾向于使用美元储备购买黄金,即使美元升值,主要买家如中国可能会在本币弱势时增加黄金购买以增强货币信心。高盛预计,到2025年底,中央银行的购买将使黄金价格提高9%。

与高盛类似,花旗全球大宗商品研究主管莱顿(Max Layton)认为,未来6-12个月内金价将挑战3000美元/盎司,这是美国和欧洲经济高度不确定性时期的财富储备工具,从而推高ETF和投资需求。

中国人民银行最新数据显示,2024年11月末中国官方黄金储备为7296万盎司,较10月末的7280万盎司增加16万盎司,意味着央行时隔半年再次增持黄金。

东方金诚首席宏观分析师王青表示,从优化国际储备结构出发,中国央行增持黄金是大方向。与此同时,黄金是全球广泛接受的最终支付手段,中国央行增持黄金能够增强主权货币的信用,为推进人民币国际化进程创造有利条件。

仲量联行大中华区首席经济学家庞溟认为,考虑到黄金在避险、抗通胀、长期保值增值等方面的优点,央行在国际储备组合配置中加入和动态调整黄金储备、多元化与再平衡国际储备资产的政策动机并未改变,持续增持黄金的大方向也并未改变。

世界黄金协会发布的黄金需求趋势报告显示,三季度全球黄金总需求同比增长5%,达到1313吨,首次超过1000亿美元。值得注意的是,黄金交易所交易基金ETF成为了“新生力量”,三个月内净流入95吨,这是自2022年初以来的首次。世界黄金协会表示,如果美联储继续降息,那么在其他条件不变的情况下,对ETF的兴趣应该会继续。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。