IPO“钉子户”毛戈平再度递表港股:“单腿”走路顽疾未改,重营销轻研发标签难撕

图片来源于网络,如有侵权,请联系删除

三度冲击A股未果后,今年4月毛戈平化妆品股份有限公司(以下简称“毛戈平”)转战港交所。在10月8日招股书失效一天后,毛戈平又重新提交了上市申请书,继续向资本市场发起冲击。

证券之星注意到,近几年,乘着国货美妆东风,毛戈平的业绩扶摇直上。今年上半年,毛戈平录得营收19.71亿元,继续保持增势。但细究招股书,毛戈平依靠“MAOGEPING”品牌“一条腿”走路的顽疾未改。

图片来源于网络,如有侵权,请联系删除

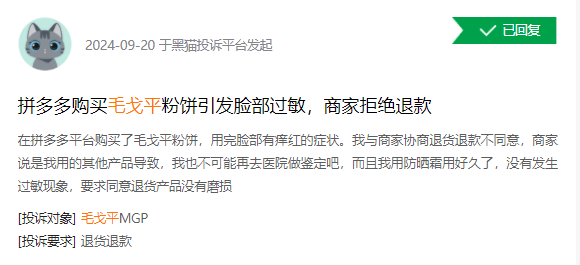

另外,毛戈平旗下产品主要依靠外协加工定制,无自主生产。重营销也是毛戈平惯有打法,目前研发费用率却不足1%。

图片来源于网络,如有侵权,请联系删除

鏖战八年未圆上市梦

资料显示,毛戈平成立于2000年,以其创始人、知名化妆师毛戈平的名字命名。据弗若斯特沙利文,毛戈平是中国市场十大高端美妆集团中唯一的中国公司,按2023年零售额计排名第七,市场份额为1.8%。

证券之星注意到,毛戈平的上市之路颇为坎坷,最早可以追溯到2016年。彼时,毛戈平递交招股书,成为首个申请主板上市的彩妆企业。而2017年,该公司突然终止IPO审查,上市计划搁浅。有分析认为,其上市进程疑似被其外部股东拖累。当时其最大外部股东九鼎投资,因涉嫌违反证券法律法规遭证监会立案调查,与之有关的上市计划大多被搁浅。

直至5年后的2021年10月,毛戈平的IPO申请终于获批,但过会后再度搁浅。2023年3月,毛戈平再次更新招股书,拟登陆上交所主板。然而10个月后,2024年1月,上交所官网显示,毛戈平主动撤回了发行上市申请,这也是该公司第三次主板IPO计划搁浅。

不过,在2017年至2022年之间,珀莱雅、丸美股份、华熙生物、贝泰妮、上美股份、巨子生物等国内头部美妆企业接连上市,这段时期也被称为化妆品行业的“上市黄金期”。

资本布局明显掉队的毛戈平,或受A股IPO政策收紧的影响,今年4月转战港股市场。六个月后,其招股书于10月8日失效,次日,毛戈平再次递表。

证券之星发现,尽管毛戈平还未实现上市梦,但对于毛氏家族而言,早已实现财富的累积。

毛戈平转战港股IPO前3个月的时间里,进行了两次大额分红,累计派息10亿元,分别于今年3月和5月悉数派付。

根据毛戈平最新的招股书,摆脱“九鼎系”后,公司控股股东毛戈平和妻子汪立群以及其余核心关联人士所控制的股份占比达到了94.55%,除去宋虹佺5.24%的股权,毛氏家族的控股比例为89.31%。因此,10亿元分红的绝大部分都流入了毛氏家族。

目前,毛戈平的董事会有9名董事,其中6名执行董事分别是毛戈平、毛霓萍和毛慧萍、汪立群以及汪立华,另外一位则是公司元老宋虹佺。这6名董事负责毛戈平旗下各品牌业务,是公司的核心管理层。

在行业人士看来,这是非常典型的“家族企业”。这样的创始人和高管,对于公司治理的稳定性固然有一定帮助,但从发展的持续性来看,隐患同样不小。

高度依赖单一品牌

根据第三方数据,中国高端美妆市场于2018年至2023年按7.8%的复合年增长率增长,于2023年达到1942亿元,并预计继续按9.9%的复合年增长率不断增长,于2028年达到3110亿元。中国国货美妆品牌的市场规模于2018年至2023年按9.8%的复合年增长率增长,高于同期国际品牌5.9%的复合年增长率。

受益于行业发展,毛戈平也迎来高速发展期。招股书显示,毛戈平总营收从2021年的15.77亿元增至2022年18.29亿元,并于2023年进一步增至28.86亿元。2024年上半年营收为19.71亿元。2021年、2022年、2023年以及2024年上半年,毛戈平分别录得净利润3.3亿元、3.52亿元、6.63亿元、4.92亿元。

不过,收入、利润稳增之际,毛戈平“单腿”走路也饱受争议。据了解,毛戈平旗下有两大美妆品牌:旗舰品牌MAOGEPING和至爱终生,前者是中国市场十五大高端美妆品牌中唯一的国货品牌,按2023年零售额计算排名第十二;后者从2008年起就开始推向消费者。

数据显示,2021年至2023年,MAOGEPING分别实现产品销售收入14.45亿元、17.46亿元、27.55亿元,分别占毛戈平产品销售总收入的96.6%、98.4%、99%。足以可见,毛戈平的绝大部分收入均来自于MAOGEPING的产品销售。

对比来看,至爱终生未能溅起水花。2021年至2023年,至爱终生产品销售收入0.5亿元、0.29亿元、0.27亿元、分别占毛戈平产品销售总收入的3.4%、1.6%和1%,收入占比不断下滑。

今年上半年,这种“失衡”局面更为突出。据招股书,截至2024年6月30日止六个月,MAOGEPING实现产品销售收入18.87亿元,占总营收的99.3%;至爱终生实现产品销售收入0.13亿元,仅占总营收的0.7%。

从“魔术化妆师”毛戈平到美妆品牌毛戈平,毛戈平早已成为美妆界的一个IP符号。凭借名人效应,毛戈平还通过提供全面的面授化妆培训课程增加收入。2021年至2023年,化妆艺术培训及相关销售分别实现收入0.82亿元、0.54亿元、1.04亿元。截至2024年6月30日,毛戈平的培训机构有194名培训人员及3539名课程参与者。只不过,这一收入结构仍不可与MAOGEPING相提并论。

研发费用率不足1%

国货美妆为了在激烈的竞争中保持价格优势,很少单独建立供应链。作为成立了二十多年的化妆品品牌,毛戈平也未自建生产线。

招股书显示,毛戈平旗下产品主要依靠委外加工、外协定制、直接外购三种形式。其中委外加工方式是由公司提供原材料,外协厂商提供辅料并加工成产品,该种模式下产品成本主要包括直接材料、加工费与消费税;外协定制方式是公司委托外协厂商采购原材料并生产加工,外购则是公司直接向供应商采购产品。

没有自主生产线,毛戈平对于研发的投入也较为“节省”。2021年至2023年及今年上半年,毛戈平的研发成本分别为1370.3万元、1454.8万元、2397.5万元、1526.7万元;研发费用占营收的0.87%、0.8%、0.83%、0.77%,与同行业上市公司2%-3%的平均研发费用率相比存在一定差距。

相比之下,公司在营销上舍得花钱。毛戈平在招股书中指出,为完善高端百货商店的体验式营销、提升在线品牌渗透率及产品知名度,毛戈平投入了大量资源,于2021年、2022年、2023年以及截至2024年6月30日止六个月,毛戈平的销售及经销开支分别为7.63亿元、9.62亿元、14.12亿元及9.37亿元,分别占其同期总收入的48.4%、52.6%、48.9%及47.5%。可见,毛戈平将近一半的收入用于营销推广。

行业人士分析,长期以来毛戈平都给市场一种“重营销轻研发”企业形象。于彩妆企业来说,早期这种策略是企业盈利成长的必然。但随着市场的不断发展,消费者对于产品的需求也在不断升级,更加注重产品的品质、创新和个性化。强化研发,也是毛戈平面临的课题。(本文首发证券之星,作者|刘凤茹)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。