医疗设备更新有望加速 华夏中证全指医疗器械ETF联接基金顺势发行

图片来源于网络,如有侵权,请联系删除

近期,国务院发布《推动大规模设备更新和消费品以旧换新行动方案》,提出推动大规模设备更新和消费品以旧换新是加快构建新发展格局、推动高质量发展的重要举措,将有力促进投资和消费,既利当前、更利长远。其中,文件重点描述了对医疗相关设备更新行动的要求,明确到2027年国内医疗领域设备投资规模较2023年增长25%以上。未来财政对公立医院设备采购的支持力度有望增加,医疗设备招标需求预计将逐步恢复,二级市场上医疗器械板块的投资价值引发了不少投资者的关注。

为了方便场外投资者把握医疗设备更新的投资机遇,华夏基金于2024年4月15日起发行华夏中证全指医疗器械ETF联接基金(A类:021250;C类:021251),该基金以“华夏中证全指医疗器械ETF(562600)”为主要投资标的,通过紧密跟踪中证全指医疗器械指数(H30217.CSI),为投资者一键布局医疗器械板块,提供了一款省心省力、成本低廉的场外指数投资工具。

图片来源于网络,如有侵权,请联系删除

资料显示,中证全指医疗器械指数是由中证全指样本股中的医疗保健设备与用品行业股票组成,以反映该行业股票的整体表现。截至2023年4月3日,从申万三级行业分布来看,中证全指医疗器械指数中,医疗设备占比40.4%,医疗耗材占比25.3%,体外诊断占比22.7%,医美耗材占比5.6%,以上4个行业权重占比达94%;成分股方面,该指数95只成分股平均总市值143.20亿元,中位数61.75亿元,整体偏中小盘。其中,前十大权重股不乏迈瑞医疗、联影医疗、爱美客、新产业、鱼跃医疗等细分领域的龙头公司。

从指数历史表现来看,中证全指医疗器械指数呈现出长期收益好、向上弹性大的特征。Wind数据显示,截至2023年4月3日,该指数自基日(2004.12.31)以来累计涨幅达952.89%,年化收益达13.41%,不仅大幅跑赢同期上证指数(4.81%)、沪深300(7.03%)、中证500(9.40%)等一众市场主流宽基指数,同时也优于医药生物(申万)指数(12.84%)的同期表现。值得一提的是,在2019、2020年这样的牛市环境中,中证全指医疗器械指数分别取得44.02%、69.70%的绝对收益,体现出指数不俗的弹性。

据了解,华夏中证全指医疗器械ETF联接基金的拟任基金经理华龙,2016年7月加入华夏基金管理有限公司,历任数量投资部研究员、基金经理助理,现任华夏基金数量投资部副总裁。作为产品发行方,华夏基金在被动投资领域历来备受瞩目。截至2023三季度末,华夏基金旗下管理的被动权益产品规模更是超过3700亿元,稳居业界首位,且连续18年保持权益ETF规模行业第一(年度平均规模),境内唯一连续8年获评“被动投资金牛基金公司”(评奖时间:2015-2022年度,中国证券报)。

展望后市,拟任基金经理华龙表示,医疗器械板块符合健康中国的时代发展趋势,具有较好的持续成长性。一方面,国家“十四五”规划将“积极应对人口老龄化”上升为国家战略。慢病方面,2019年我国因慢性病导致的死亡人数占总死亡人数的88.5%。人口老龄化和慢性病管理都将持续增加医疗需求;另一方面,新冠疫情之前,我国诊疗人次数每年保持稳定增长。受到新冠疫情影响,2020年全国诊疗人次数下降约11.59%,2021年明显回升同比增长8.60%。后疫情时代,医疗诊疗人次数将恢复正常稳定增长,对医疗器械需求也会持续增加。

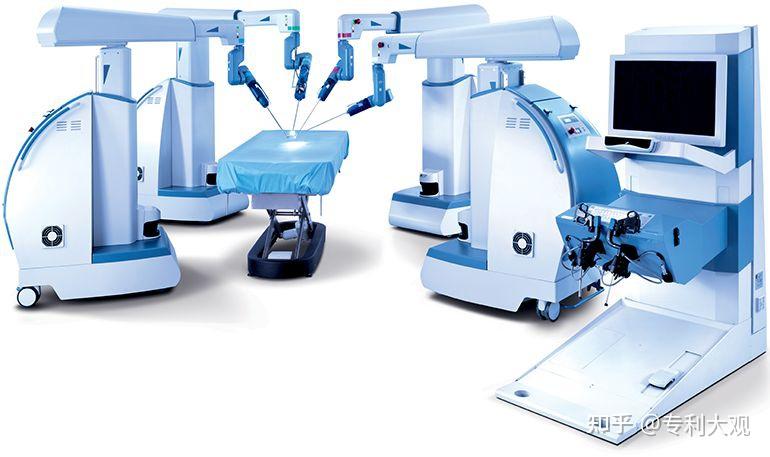

华龙进一步指出,国产器械的进口替代也是未来医疗器械领域重要的投资逻辑之一。由于医疗器械研发难度大,中高端产品进口比例极大。目前我国医疗器械产品以中低端为主,中高端医疗器械几乎全被进口产品垄断产品占据主导市场,国产替代将成为行业发展的重要推动力。

值得注意的是,从指数估值来看,中证全指医疗器械指数当前PE(TTM)、PB分别为34.80倍、3.25倍,仅位于指数近10年19.92%、0.20%的历史低分位,投资性价比凸显。当前医疗器械板块受益于新一轮设备更新和消费品以旧换新行动,叠加人口老龄化、慢性病管理和国产替代的多重驱动,板块未来成长性广受市场认可。华夏中证全指医疗器械ETF联接基金(A类:021250;C类:021251)值得当下投资者关注。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。