133位!为何说他们是公募史上最“独特”的基金经理?

图片来源于网络,如有侵权,请联系删除

随着汇添富和银华基金等公募入局,加速扩容的公募REITs迎来了自2021年开闸以来的最热闹时刻。其背后的133名基金经理,也逐渐作为一个“特殊”群体登上公募舞台。虽然他们的公募从业年限不长,但他们却是公募基金业26年历史上最为独特的基金经理群体。

最根本一点,是他们的从业轨迹打破了“卖方研究员-买方研究员-基金经理助理-基金经理”常规路径,但他们也有着不动产基础设施或券商投行等核心履历。截至目前,公募REITs基金经理的分工特点已逐渐清晰,未来大概率会成为万亿蓝海大发展的“种子选手”。

根据Wind数据,截至9月20日全市场已上市的公募REITs数量有48只,来自20家公募机构(包括17家公募基金公司和3家券商资管机构)。管理这48只公募REITs的基金经理人数,一共有133人。他们个人管理的最大规模超过120亿元,最小的8亿元出头。

这些基金经理的公募从业大多起步于2021年6月,各自的从业年限与所管理的REIT产品上市时间高度重合。具体看,首批公募REITs之一的博时招商蛇口产业园REIT于2021年6月上市,刘玄、王翘楚和胡海滨出任基金经理至今,虽然任职年限只有3.3年,但已是年限最长的REIT基金经理。

此外,来自红土创新盐田港仓储物流REIT的陈锦达和梁策、华安张江产业园REIT的叶璟和朱蓓、中航首钢生物质REIT的宋鑫和汪应伟、富国首创水务REIT的李盛和王刚、平安广州交投广河高速公路REIT的韩飞和马赛以及孙磊等人,同样是最早一批REIT基金经理。

华夏中国交建高速REIT、鹏华深圳能源REIT、中金厦门安居保障性租赁住房REIT均于2022年上市,基金经理莫一帆、王越、臧钊、刘一璠、李耀光、陈涛、吕静杰等基金经理截至目前的任职年限约2年出头。由于易方达广州开发区高新产业园REIT、嘉实物美消费REIT、中信建投明阳智能新能源REIT等产品是在2024年上市,李国正、祖大为、罗宇健、张文静、文占雅、魏少艺、林齐勃、陈元凯、刘长飞、白若冰等人的任职时间尚不足1年,是最新一批REIT基金经理。

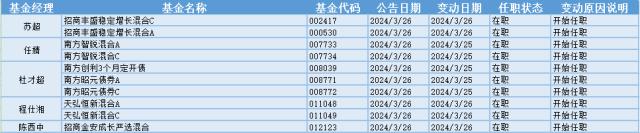

除已上市的48只REITs外,截至9月20日还有19只产品处于审核或发行流程,包括银华基金、汇添富基金等新进入者(银华绍兴原水水利REIT于9月14日获批,于9月20日上报的汇添富九州通医药仓储物流REIT是汇添富首只REITs产品)。不难发现,在常态化发行加速下REITs基金经理阵营在加速扩容。

虽然公募从业年限不长,但他们却是公募基金业26年历史上最为独特的基金经理群体。基金经理与基金产品相伴而生,从1998年至今,基金业有过分级、保本、QDII、MOM、REITs等创新产品。但从业务属性上看,只有REITs基金经理属于非常规基金经理。

最为明显的一点,是他们的从业轨迹打破了“卖方研究员-买方研究员-基金经理助理-基金经理”这一常规路径。在来基金公司之前,他们主要有过两方面相关工作:

一是不动产基础设施,以及底层资产对应的相关领域。比如,富国首创水务REIT的李盛,从2015年起就从事包括基础设施项目在内的投资管理工作和资产证券化业务。中航首钢生物质REIT的汪应伟,曾供职于北京首钢生物质能源科技有限公司,担任经营管理专业负责人。中信建投明阳智能新能源REIT的白若冰是一位90后,具有工程师职称和项目管理专业人士资格认证(PMP),曾任中国核电工程有限公司河北分公司核电工艺系统设计员、工程部项目经理。华安张江产业园REIT的朱蓓,具有10年基础设施项目运营及投资管理经验,曾任华润电力(江苏)投资有限公司财务部负责人、华润电力(江苏)有限公司财务部高级财务经理、上海川陀投资管理有限公司项目投资运营负责人。

二是律所、券商投行、资产评级等证券化业务领域。比如,中航首钢生物质REIT的宋鑫,此前曾任职于北京市环球律师事务所、北京市金杜律师事务所等机构。华泰紫金宝湾物流仓储REIT的王璐,先后就职于申万宏源证券承销保荐有限责任公司、长江证券(上海)资管、华泰证券等机构,有丰富的投行及资产管理类业务经验。博时招商蛇口产业园REIT的刘玄,2010年起先后在深圳市戴德梁行土地及房地产评估有限公司、平安信托、博时资本工作,2021年加入博时基金。

由于上述从业路径和禀赋差异,REIT基金经理的分工和未来发展路径,同样有别于传统基金经理。

“基金业近些年虽不乏创新产品,但相关基金经理依然属于固收或权益范畴,但公募REITs的基金经理并不适合这个分类,这是由公募REITs的属性决定的。”在北方一家公募任职的一位公募REIT基金经理对券商中国记者表示,在他看来,REIT不仅是一只基金,更是一个资产运作平台。从最初的募集发行开始,基金经理会在很长时间内和该项目深度绑定,不仅有上市交易,还会有一次扩募、二次扩募等环节,资产项目会越做越大。甚至随着装入的资产越来越多,REITs会成为一个行业资产组合的平台。

从2021年6月首批产品开闸至今情况看,单只REIT产品的基金经理从最初的两名逐步增加到了目前的四名甚至更多。公募REITs的基金经理一般分为三类:一是管理团队统筹类的基金经理,二是运营基金经理,三是投资基金经理。

一位运营基金经理对券商中国记者表示,运营基金经理所考虑的,是如何切实把底层资产运营好。该基金经理举例说到,实践中他会把一部分具体操作层面的事情委托给外部管理机构,如机器日常维修等,但要对这些事情的落实情况密切跟踪、披露,并对外部机构的履职情况进行评估和督促。另外,有一些非日常性质的业务,成本可能不会均匀支出,这则需要他对支出做必要的审核与管控。另外,运营工作还涉及项目运作的现金流管理、合同管理、档案管理、合规性管理、舆情和信息披露等方面,要长时间驻扎在资产所在地。

和运营基金经理相比,投资基金经理更多聚焦基金投资层面。一位投资基金经理对券商中国记者称,其中的核心工作是项目筛选初期的尽职调查,项目扩募的估值测算等,从而为投资做好风险把控,之前做过投行业务或ABS的人,会比较适合担任投资基金经理。

当记者问及项目筛选原则时,该投资基金经理说到,在前期筛选时尽可能规避掉和宏观经济周期联系密切的资产。如果要在周期性显著的行业选项目,就要在事前尽职调查上多下功夫,把极端情况考虑到估值模型中,这是衡量投资基金经理水平高低的关键所在。

责编:战术恒

校对:冉燕青

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。