南亚新材(688519)2024年中报简析:营收净利润同比双双增长,盈利能力上升

图片来源于网络,如有侵权,请联系删除

据证券之星公开数据整理,近期南亚新材(688519)发布2024年中报。截至本报告期末,公司营业总收入16.11亿元,同比上升9.34%,归母净利润5529.13万元,同比上升251.22%。按单季度数据看,第二季度营业总收入9.55亿元,同比上升22.9%,第二季度归母净利润4518.78万元,同比上升265.82%。本报告期南亚新材盈利能力上升,毛利率同比增幅81.78%,净利率同比增幅238.1%。

本次财报公布的各项数据指标表现尚佳。其中,毛利率10.13%,同比增81.78%,净利率3.43%,同比增238.3%,销售费用、管理费用、财务费用总计5407.06万元,三费占营收比3.36%,同比增18.51%,每股净资产10.19元,同比减7.2%,每股经营性现金流0.48元,同比增271.15%,每股收益0.24元,同比增250.0%。具体财务指标见下表:

图片来源于网络,如有侵权,请联系删除

财务报表中对有大幅变动的财务项目的原因说明如下:

- 货币资金变动幅度为-33.56%,原因:偿还借款。

- 应收款项融资变动幅度为-89.53%,原因:报告期末持有的高资信银行票据减少。

- 预付款项变动幅度为71.25%,原因:报告期内预付保险费及专利许可费增加。

- 其他应收款项变动幅度为625.53%,原因:出口退税增加。

- 其他流动资产变动幅度为1032.0%,原因:待抵扣增值税增加。

- 使用权资产变动幅度为197.2%,原因:报告期内新增租赁合同。

- 其他非流动资产变动幅度为33.08%,原因:预付工程及设备款增加。

- 短期借款变动幅度为-32.85%,原因:银行借款减少。

- 应付账款变动幅度为73.67%,原因:采购规模扩大。

- 合同负债变动幅度为-59.15%,原因:预收客户款项减少。

- 应交税费变动幅度为-77.27%,原因:应交增值税减少。

- 一年内到期的非流动负债变动幅度为-84.16%,原因:报告期内偿还长期应付款。

- 租赁负债变动幅度为148.84%,原因:报告期内新增租赁合同。

- 营业收入变动幅度为9.34%,原因:受报告期内覆铜板及粘结片销量及售价上升综合影响。

- 营业成本变动幅度为4.06%,原因:报告期覆铜板及粘结片销量及原材料价格波动综合影响。

- 管理费用变动幅度为60.04%,原因:报告期内确认股份支付费用及新增固定资产折旧增加。

- 财务费用变动幅度为-384.64%,原因:报告期内利息支出及利息收入减少综合影响。

- 研发费用变动幅度为-21.79%,原因:部分高速系列新品前期研发已取得显著成果,转为量产交付,阶段性研发投入减少。

- 经营活动产生的现金流量净额变动幅度为280.93%,原因:报告期内收回为开立经营性票据的保证金。

- 投资活动产生的现金流量净额变动幅度为75.95%,原因:报告期内购建固定/无形/其他长期资产所支付现金减少。

- 筹资活动产生的现金流量净额变动幅度为-169.25%,原因:本报告期内回购股票及贴现的承兑汇票到期支付本金等综合影响。

证券之星价投圈财报分析工具显示:

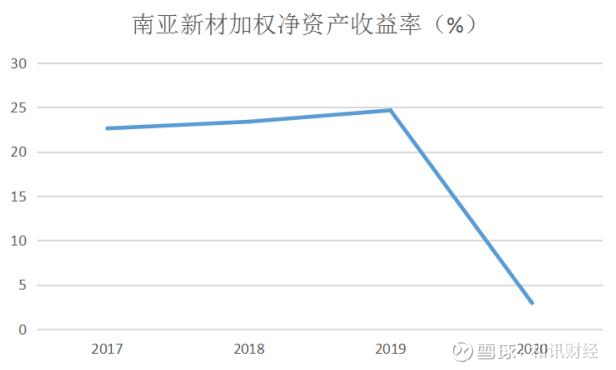

- 业务评价:去年的净利率为-4.34%,算上全部成本后,公司产品或服务的附加值不高。

- 融资分红:公司上市4年以来,累计融资总额20.10亿元,累计分红总额1.64亿元,分红融资比为0.08。

- 商业模式:公司业绩主要依靠研发及股权融资驱动。需要仔细研究这类驱动力背后的实际情况。

财报体检工具显示:

- 建议关注公司现金流状况(货币资金/流动负债仅为37.7%、近3年经营性现金流均值/流动负债仅为12.69%)

- 建议关注公司应收账款状况(年报归母净利润为负)

重仓南亚新材的前十大基金见下表:

持有南亚新材最多的基金为国寿安保智慧生活股票,目前规模为13.73亿元,最新净值1.003(8月9日),较上一交易日上涨0.1%,近一年下跌18.84%。该基金现任基金经理为张琦。

最近有知名机构关注了公司以下问题:

问:公司产品细分行业竞争格局如何展望?

答:在中低阶材料,因技术门槛较低,行业竞争激烈,成本竞争成为该类产品市场竞争的主要决定因素。我司针对该类产品量身打造的产线以其优异的工费加之公司良好的内部管控使产品更具有行业竞争力;在高阶材料,对产品技术、品质稳定性及客户认证等要求较高,故技术成为驱动该类产品参与市场竞争的核心因素。我司对新产品研发提前布局,并有序推动客户认证,经过多年积累,目前在高速、高频、HDI及IC封装材料等均取得了显著的成绩,尤其是在高速材料,目前已处于国内领先水平,具有较强的市场竞争力。

2、问公司2023年业绩大幅下滑的原因?2024年第Q1经营情况如何? 公司2023年度业绩下滑主要系报告期内原材料价格降低幅度小于产品价格下降幅度,导致产品毛利率下降;同时,本着谨慎性原则,公司对合并报表范围内存在减值迹象的资产计提了减值准备,前述均系影响净利润下降的主要原因。 2024年第一季度,公司实现归属于上市公司股东的扣除非经常性损益的净利润为829.22万元,同比增加2,277.73万元,实现扭亏为盈。主要系公司加强销售价格管控,提升费用管理质量及享受补贴影响。 3、问主要产品线的销售情况如何?是否有新的产品或技术即将上市? 目前,公司产线订单稳步提升,销售情况良好。近年来,公司积极研发新技术及原有产品的更新迭代,并加快推动新产品市场推广,同时协同上游原物料厂商努力实现产业链全C供应。新品不断投入市场,并持续增加产品新的细分应用领域。感谢您的关注。 4、问23年的研发投入中,有多少比例用于新材料的研发?这些研发项目的预期报如何? 公司每年的研发投入,绝大部分系用于新材料的研发。2023年的研发项目已有部分成果转化,有部分仍处于研发过程的不同阶段。从中长期来看,结合已成果转化项目产品的认证进度,我们对该些研发项目预期报持乐观态度。 5、问增长主要驱动因素是什么?是否可持续到2024年? 受I、算力等因素影响,今年以来高速产品增长明显。本轮需求增长的主要驱动因素系受国际铜价走势及玻纤布、树脂提价影响,客户端补库存意愿较为明显;此外今年以来国家在提振经济上有诸多举措,比如装备设备的以旧换新、房地产政策的逐步放开,都将对电子电路行业产生积极影响。因技术革新有一定的持续性,国家政策成效反馈到市场也存在一定的滞后性,因此我们对后续市场保持谨慎乐观。 6、问I计算�N腾上公司是否有材料布局?应用情况如何? 公司在I计算�N腾上已完成材料布局并实现批量交货。目前公司为国内头部通讯企业主力供货商,其中VLL及ULL层级材料占比较大,产品主要应用于CPU母板及GPU模组板。 7、问公司在2024年有哪些市场拓展或产品创新的计划?预计这些计划将如何影响公司的业绩? 市场拓展或产品创新的计划详见公司在上海证券交易所披露的年度报告,感谢您的关注。 8、问泰国公司目前处于什么阶段?除泰国公司外,公司是否有其他海外布局? 公司围绕长期发展战略和年度经营目标,按照既定战略布局进一步拓展海外市场业务。截至目前,公司有序推进泰国生产基地的投资计划,业已完成泰国公司的设立登记及相关境外投资备案手续,并已签订《土地买卖合同》。此外,公司已完成香港孙公司、新加坡子公司、韩国办事处的设立登记等,并同步办理相关境外投资备案登记等事宜。公司相关境外公司及办事处将围绕公司主营业务有序推进并启动运营,有助于公司更好地响应海外客户的市场需求,提升公司全球竞争力。 9、问国家和上海市对于以5G为重点的新一代信息技术的发展都报以拳拳重视,而高速覆铜板作为新一代信息技术的重要组成,南亚新材是如何参与到国家数据信息基础建设上的? 5G网络全部布局,带来5G基站高速TRX板,BBU板增量和电性升级,传输网、骨干网传输速率从100Gbps向200Gbps、400Gbps速率迈进,数据中心和运营商核心机房Swtich 400Gbps全面推进,并迈向800Gbps时代,5G通讯、交换机、路由器产品应用需求增长快速,而公司在N2/N4/N6/N7/N8等各层级高速材料均有的相关布局,而且取得终端客户的认证,满足高多层、高可靠性、低膨胀系数、极致低损耗的应用需求。 随着5G下一代移动通讯技术的快速发展,光网络通讯必将升级换代,将带来光模块产品大量需求。因此,光模块PCB产品未来将有非常巨大的市场需求,公司也在积极开展光模块产品项目高端产品开发,重点研究高性能、低成本、国产化112G材料的产品开发及关键工艺技术与生产控制,满足未来光模块产品由100G向400G/800G等高端技术产品需求发展。 10、问鉴于覆铜板行业的竞争加剧和产品价格的下降,公司如何调整其产品结构和市场策略来维持竞争力? 面对覆铜板行业竞争加剧的当下,一方面公司持续创新,加速推进现有高端技术产品的推广及销售,提升高端市场份额占比,并逐步扩大该类产品在内部产品的结构占比,推动公司利润增长;另一方面针对中低端产品,公司将充分发挥现有智能产线效能,提升品质良率,加强内部控制管理,以增强该类产品市场竞争力,从而贡献利润。 11、问考虑到公司在研发投入上的相对保守态度,公司未来如何在技术创新和研发投入上做出战略调整以适应行业发展的需要? 公司2023年度研发投入1.829亿元,占营业收入比例为6.13%,研发投入规模及比例同比下降,主要系部分高速系列新品前期研发已取得显著成果,转为量产交付,阶段性研发投入减少所致。此外,从研发投入量比来看,2023年度公司研发投入比例与同行可比公司相比处于前列,且研发投入绝对值与同行规模类似可比公司相当。未来公司将延续既定的技术研发战略,保持科学、合理、稳定的研发投入以适应行业发展的需要。 12、问23年的资本开支情况如何?预计24年的资本开支计划有哪些? 公司2023年度资本开支情况详见公司披露的年度报告。2024年公司将有序推进江西吉安井开区项目及江苏南通海门项目的投资建设,具体进展情况可持续关注公司后续公告。 13、问112G&224G信号高速&高频传输背景下我司材料方案应对及供应链保障? 公司目前在112G产品已有成熟稳定的产品NY-P4在国内龙头通讯企业批量交付。同时224G产品已有NY-P5完成配方储备待向市场推广。同时为了保障高精尖产品供应链体系的稳定与安全,我司已完成112G产品所有原物料的国产化论证(即所有原物料全部国内供应),224G完成了部份物料国产化替代。 14、问公司2023年度内利润分配情况? 2023年度,根据《上海证券交易所上市公司自律监管指引第7号――购股份》规定,“上市公司以现金为对价,采用集中竞价方式、要约方式购股份的,当年已实施的股份购金额视同现金分红金额,纳入该年度现金分红的相关比例计算。”公司以集中竞价方式购公司股份,购金额为29,996,010.14元(不含交易费用)。 基于公司2023年度净利润为负,综合考虑公司累计未分配利润情况和公司未来发展的资金需求,公司2023年度拟不进行利润分配,也不进行资本公积金转增股本及其他方式分配。 15、问今年的生产经营形势如何? 受原材料价格的波动及补库存需求等因素影响,订单状况改善明显,稼动率环比提升,公司整体生产经营形势趋好。感谢您的关注。以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。