特别国债发行利率走低 监管或入场干预

图片来源于网络,如有侵权,请联系删除

新华财经北京7月25日电(张煜)今年以来,超长期特别国债逐步落地,“资产荒”行情持续演绎的背景下,收益率高、流动性强、信用等级较高的超长期特别国债成为了机构和个人投资者追捧的“香饽饽”。

7月24日,财政部再度发行30年期超长期特别国债,发行总额550亿元,中标利率2.47%。截至目前,财政部今年已发行4180亿元超长期特别国债,专项用于国家重大战略实施和重点领域的安全能力建设。

图片来源于网络,如有侵权,请联系删除

长债利率震荡走低投资者认购热情高涨

图片来源于网络,如有侵权,请联系删除

自首发以来,超长期特别国债利率频频下探,以30年期超长期特别国债为例,中标收益率持续震荡下行,今日发行新券中标利率较5月该品种首次发行走低10BP。

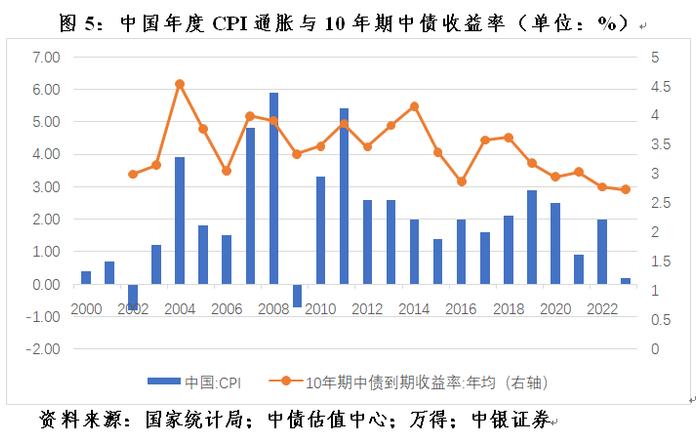

7月以来,虽基本面持续缓步修复,但由于权益市场表现不佳、“资产荒”局面持续发酵,投资者避险情绪空前高涨,长债收益率仍旧震荡走低。截至7月24日收盘,50年期、30年期、10年期中债国债到期收益率分别为2.4825%、2.4676%、2.2381%,10年期国开债活跃券收益率为2.2855%,10年期国债活跃券收益率为2.2265%,均偏离2.5%-3%的长期国债收益率合理区间。

东方金诚研发部总监冯琳表示,尽管“资产荒”下欠配压力对债市的支撑仍在,但在二十届三中全会强调“坚定不移实现全年经济社会发展目标”,以及市场警惕人民随时出手维护债券市场稳健运行等因素影响下,近期债市呈现窄幅震荡。

监管或将入场干预维护债券市场稳定

7月以来,为维护债券市场的平稳运行,央行“四箭”齐发,打出降息“组合拳”。从宣布即将开展国债借入操作到适当减免中期借贷便利(MLF)操作的质押品,再从公开市场操作7天期逆回购改数量招标到1年期、5年期以上LPR双双下降10BP,均彰显出央行“保持正常向上倾斜的收益率曲线”的决心。

首席经济学家温彬认为,此次降息有助于支持经济回升向好,提振中长期经济预期,也有助于带动长债收益率的回升。此外,考虑到从三季度开始地方政府专项债券、超长期特别国债将加大发行力度,也会在一定程度上增加中长期债券供给,减缓长债收益率下行压力。

此外,LPR“降息”落地后,市场预期中期借贷便利(MLF)的政策利率色彩将逐步淡化。

首席宏观分析师朱启兵表示,本次逆回购降息后LPR报价同步下调,宣告LPR与7天期逆回购利率挂钩,同时与1年期MLF利率脱钩,“7天期逆回购利率—LPR利率—存贷款利率”成为新的传导路径。这意味着,MLF在“价”上,不再担当货币政策具有锚定意义的基准利率。

7月25日早间,央行进行2000亿元1年期MLF操作,中标利率为2.30%,此前为2.50%。

截至发稿,银行间市场收益率显著走低,长端国债收益率现2BP左右跌幅,10年期与30年期国债活跃券收益率分别报2.21%和2.43%。

(文章来源:新华财经)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。