历史性时刻!94.61万亿元 美国被动基金规模超越主动基金

图片来源于网络,如有侵权,请联系删除

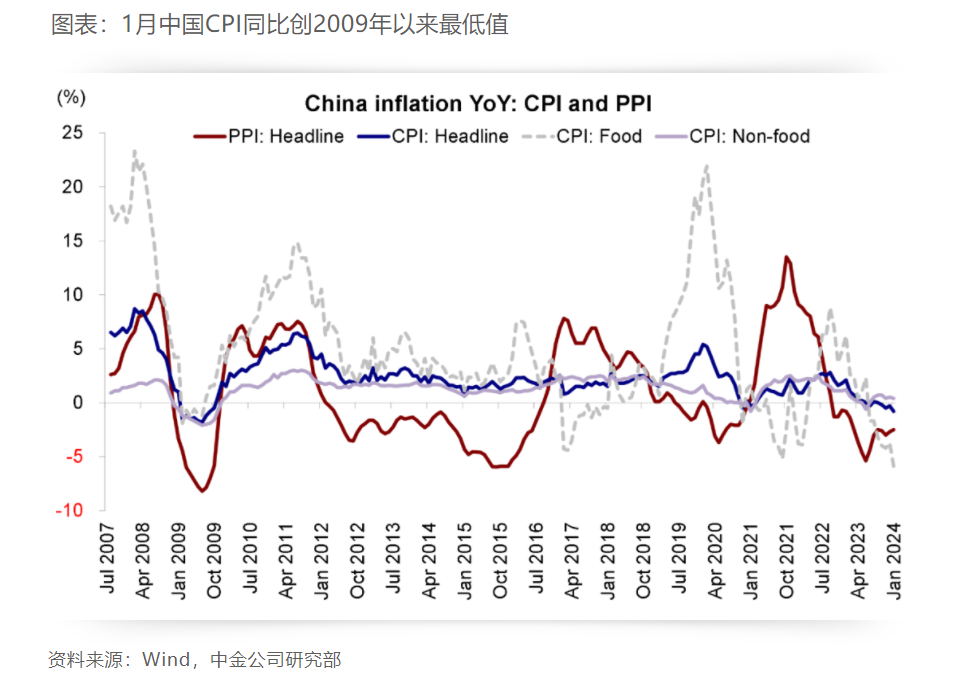

来自晨星的数据显示,截至2023年底,美股被动基金规模超越美国主动基金。继2019年8月美国被动股基规模超过主动股基后,被动化浪潮跨越新的里程碑。

来自晨星的数据显示,截至2023年底,美国被动基金资产总规模为13.293万亿美元,折合94.61万亿元人民币;同期,美国主动基金资产总规模为13.234万亿美元,折合94.1877万亿元人民币。据了解,上述统计不含货币市场基金和基金中基金(FOF),含交易型开放式指数基金(ETF)。

图片来源于网络,如有侵权,请联系删除

无论是被动基金还是主动基金内部,美国股票基金规模占据绝对大头。数据显示,截至2023年底,美国主动型股票基金总规模为5.368万亿美元,而被动型股票基金总规模为8.009万亿美元。

图片来源于网络,如有侵权,请联系删除

被动基金内部, ETF势不可挡。例如,截至2023年底,被动ETF过去5年吸引资金净流入达2.5万亿美元,同期,ETF之外的被动开放式基金吸引资金净流入为3860亿美元。

超过8万亿美元,美国ETF规模创纪录

更多数据印证了美国ETF势不可挡的增长态势。

来自独立研究机构ETFGI发布的报告称,截至2023年底,美国ETF行业的资产规模达到创纪录的8.12万亿美元。12月单月,美国ETF吸引资金净流入达1300.2亿美元。2023全年,美国ETF的净流入达到6039.8亿美元。资金净流入加上资产增值,2023年美国ETF规模增加了1.61万亿美元。

去年12月单月,美国股票ETF吸引了1013.4亿美元的净流入。2023年全年,美国股票ETF的净流入达到3075.5亿美元,略高于2022年3057.2亿美元的净流入量。 值得注意的是,12月通常为ETF净流入的大月。为了优化税收安排,部分美国投资者选择在年底将主动基金转化成ETF。

美国固定收益ETF在12月份报告了118.5亿美元的净流入,2023年全年,美国固定收益ETF的净流入量达到1637.8亿美元。这一数值低于2022年1831.3亿美元的净流入量。美国商品ETF/ETP在12月份报告了6.02亿美元的净流入,而2023年全年美国商品ETF/ETP则呈现净流出,净流出总额为71.7亿美元,略低于2022年商品ETF/ETP71.8亿美元的净流出量。

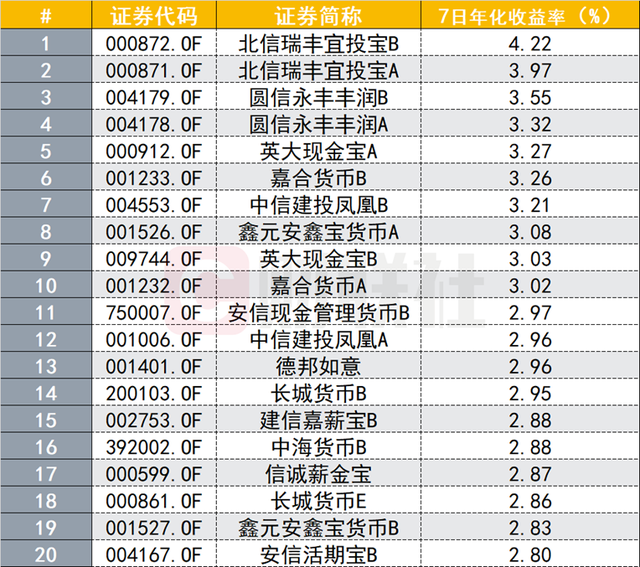

无论是去年12月还是全年,大额净流入主要由规模排名前20的ETF拉动。例如,去年12月,规模排名前20的ETF合计吸引了858.5亿美元净流入。其中,标普500ETF信托基金(SPY )吸引了394.1亿美元净流入。SPY是美国历史最长、规模最大的ETF。

来源:记者根据ETFGI数据制表。

截至2023年底,美国规模排名前10的ETF分别为跟踪标普500指数的3只ETF——SPY、IVV、VOO, 跟踪全部市场股票指数的VTI,跟踪发达国家市场指数的VEA,跟踪欧洲、大洋洲和远东市场指数的IEFA,跟踪全部市场债券指数BND,跟踪美国债券市场指数的AGG,跟踪新兴市场股票指数的IEMG,跟踪罗素2000指数的IWM。

截至2023年底,美国最大的ETF为SPY,其规模达4933.65亿美元。规模超过3000亿美元的ETF有4只,其中3只跟踪标普500指数,其余1只跟踪全部股票市场指数。

规模前20的ETF中,2023年全年吸引资金流入超过100亿美元的ETF有8只。分别为跟踪标普500指数的SPY、IVV、VOO, 跟踪全部市场股票指数的VTI,跟踪全部市场债券指数的BND,跟踪美国债券市场指数的 AGG,跟踪美国超过20年期国债指数的TLT,跟踪标普500等权重指数的RSP。

管理人方面,前10大ETF中有1只来自道富环球投资者旗下的指数品牌SPDR, 5只来自于贝莱德安硕,剩余4只来自于先锋领航。

92%的美国大型股票主动型基金跑输指数

谈及被动化趋势背后的推动力,标普道琼斯指数全球美股指数主管Hamish Preston曾对本报表示,被动投资崛起背后有一个非常重要的因素,即美国市场越来越多的人意识到主动型基金经理很难超越业绩比较基准。

他介绍道,标普道琼斯指数公司推出了SPIVA(被动与主动型基金记分卡),旨在将主动型基金经理的业绩表现与标普指数的基准进行比较。记分卡每半年更新一次。最近几十年,SPIVA显示了一致的趋势:大多数主动型基金经理的表现都低于基准。

来源:标普道琼斯指数官网

举例来看,截至2023年6月底,过去一年,60%的美国大型股票主动型基金经理的表现逊于标普500指数。截至2023年6月底,过去15年时间里,大约92%的美国大型股票主动型基金经理表现逊于标普500指数。即便依照风险调整后收益,类似的趋势依然成立。不仅如此,统计的时间越长,主动基金跑输指数的比例越高。

被动投资崛起,意味着投资者可以寻求基于指数的策略以获得对不同细分市场的风险敞口,而不是依靠主动型基金经理。因为结果显示,战胜基准是很困难的。

被问及美国被动化浪潮是否到了“物极必反”的程度,Hamish Preston表示,许多主动型基金很难跑赢大盘,这背后一个关键原因是成本。以美国为例,主动管理型公募基金的平均成本是被动管理型公募基金(共同基金)的多倍。作为一名主动型基金经理,这意味着为了克服更高的成本,他必须获得比被动产品更高的回报。此外,即便不考虑费率因素,阿尔法不会从天而降。而竞争白热化的情况下,一名基金经理要超越同行是很难的。

最后,他表示,无论是美国股票市场还是世界上任何其他股票市场,个股回报都呈现正态分布,表现优异的股票永远是少数。主动管理基金经理要从“大海”中选出能够超越同行的股票是非常难的。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。